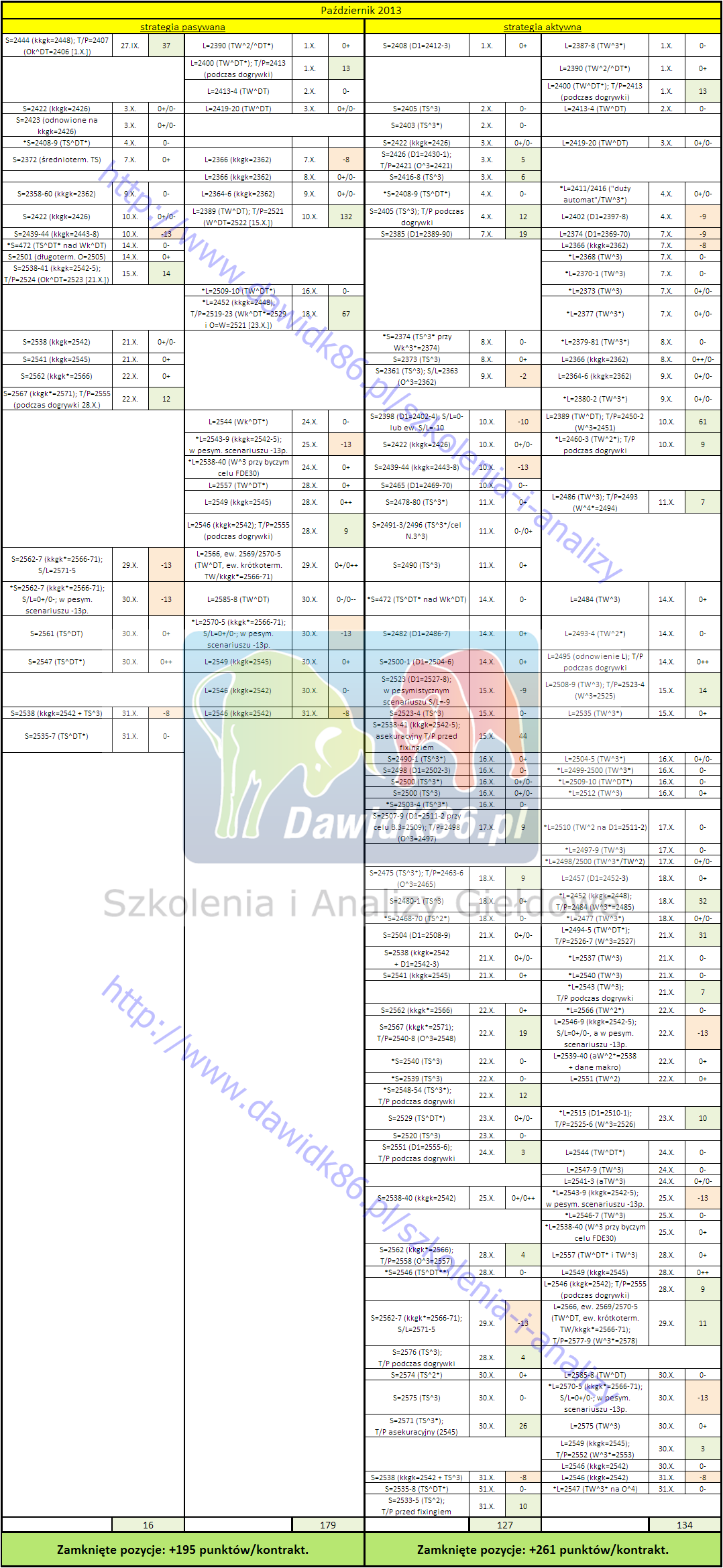

Realizacja wrześniowych prognoz oraz lekcja scalpingu

8 października 2014 DawidK86 | Kategoria: Aktualności

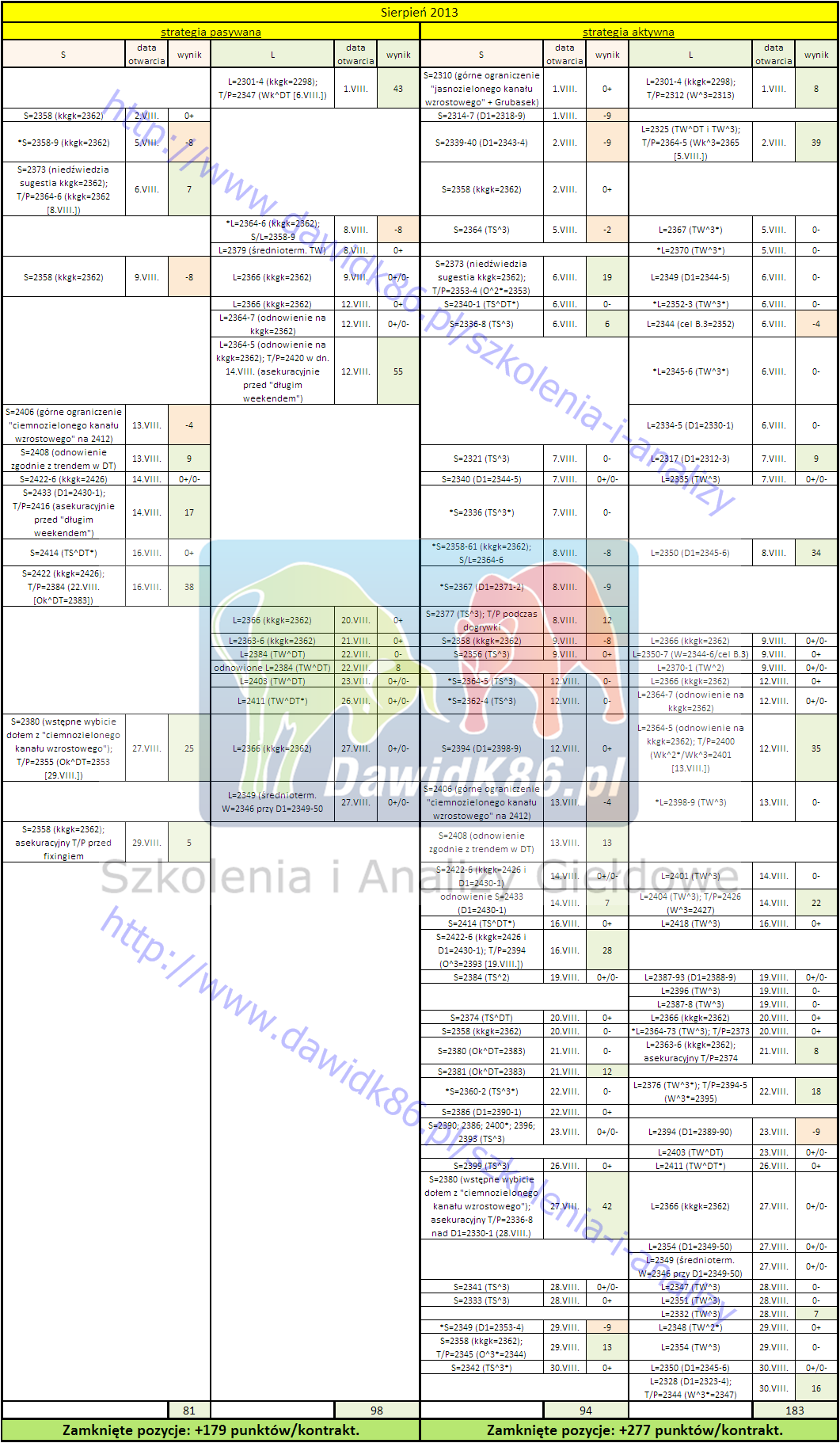

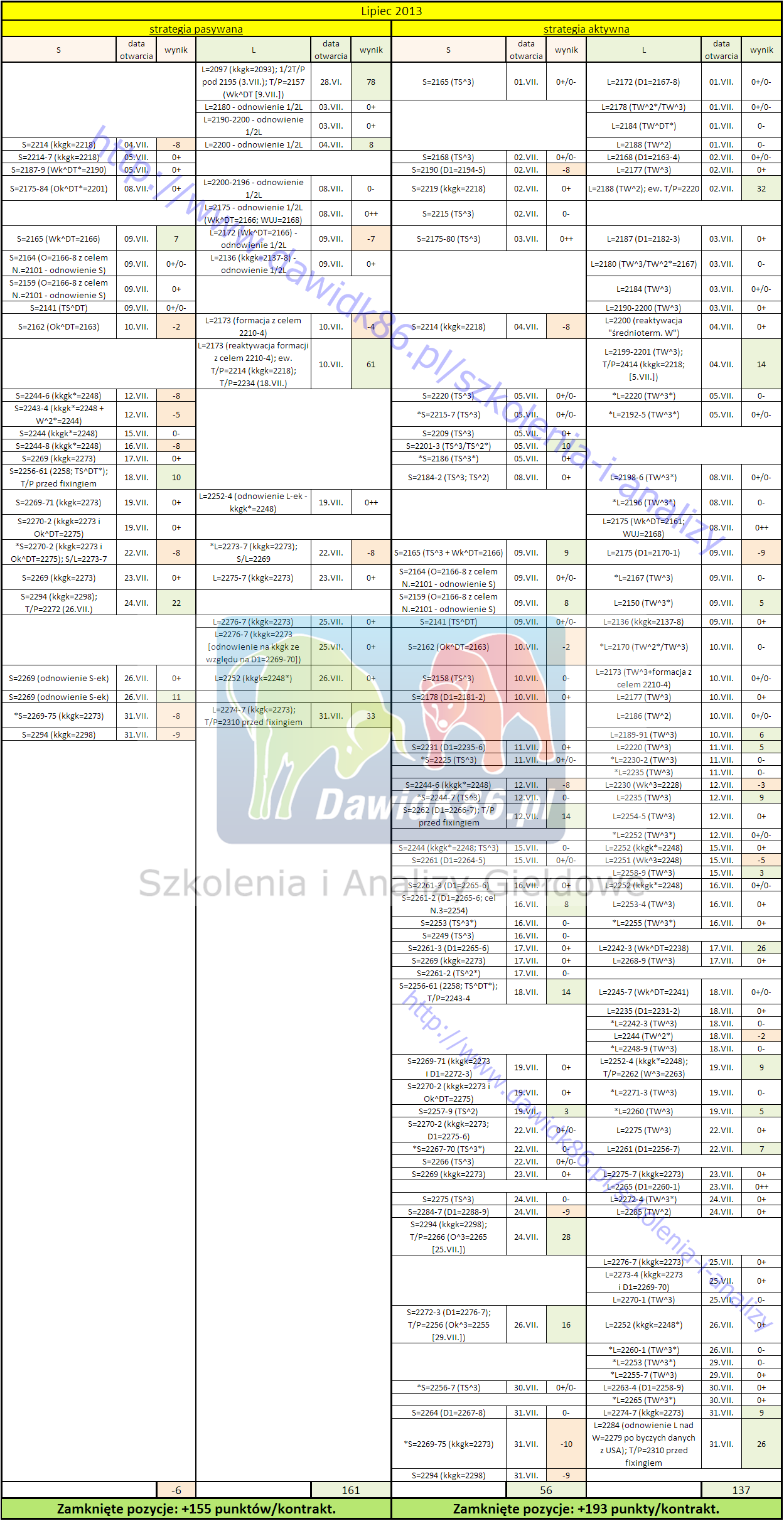

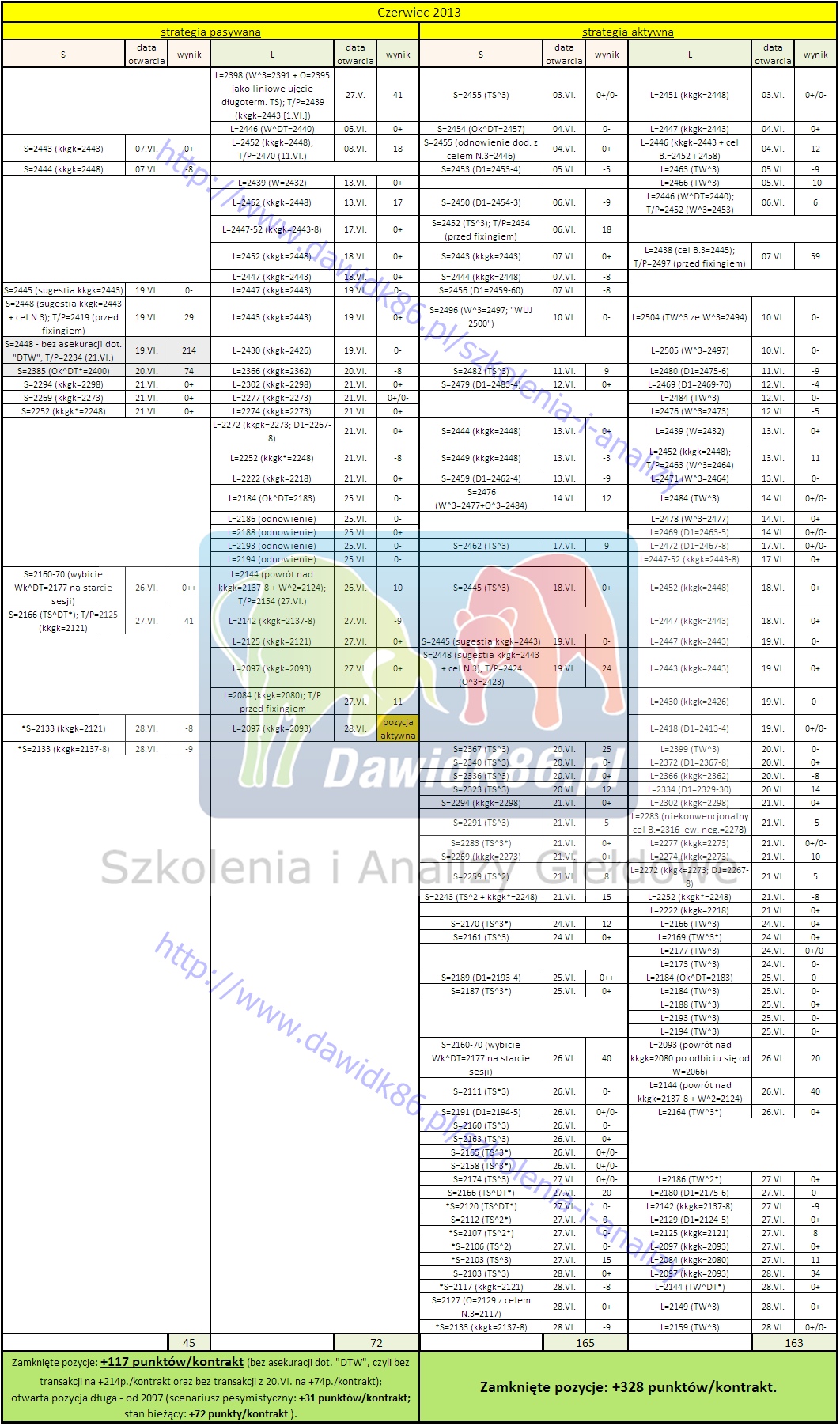

Za nami pierwszy powakacyjny miesiąc, który w subskrypcji „Analizy” przyniósł zmiany zauważalne „gołym okiem”, a parkiety całego świata po raz trzeci w tym roku odwiedziły „Trzy Wiedźmy”.

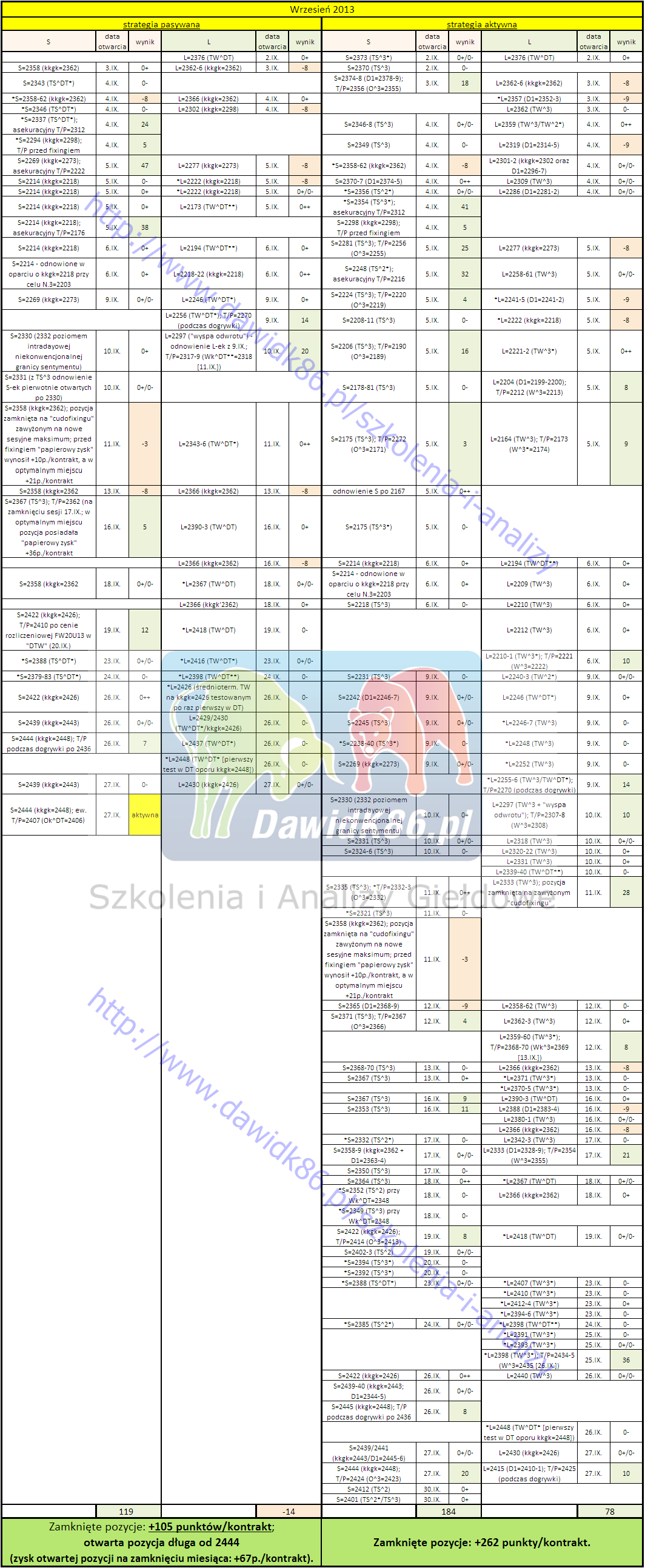

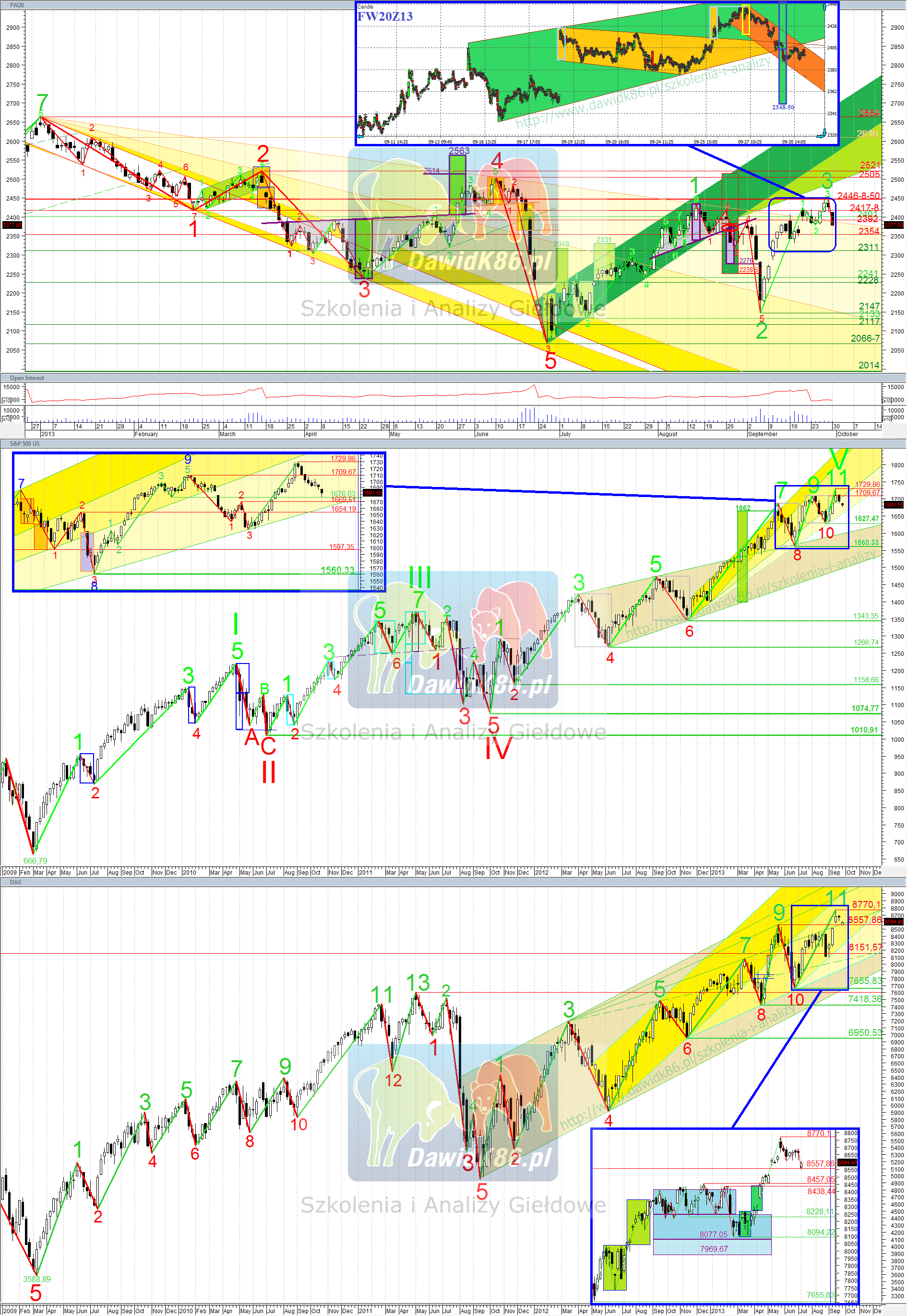

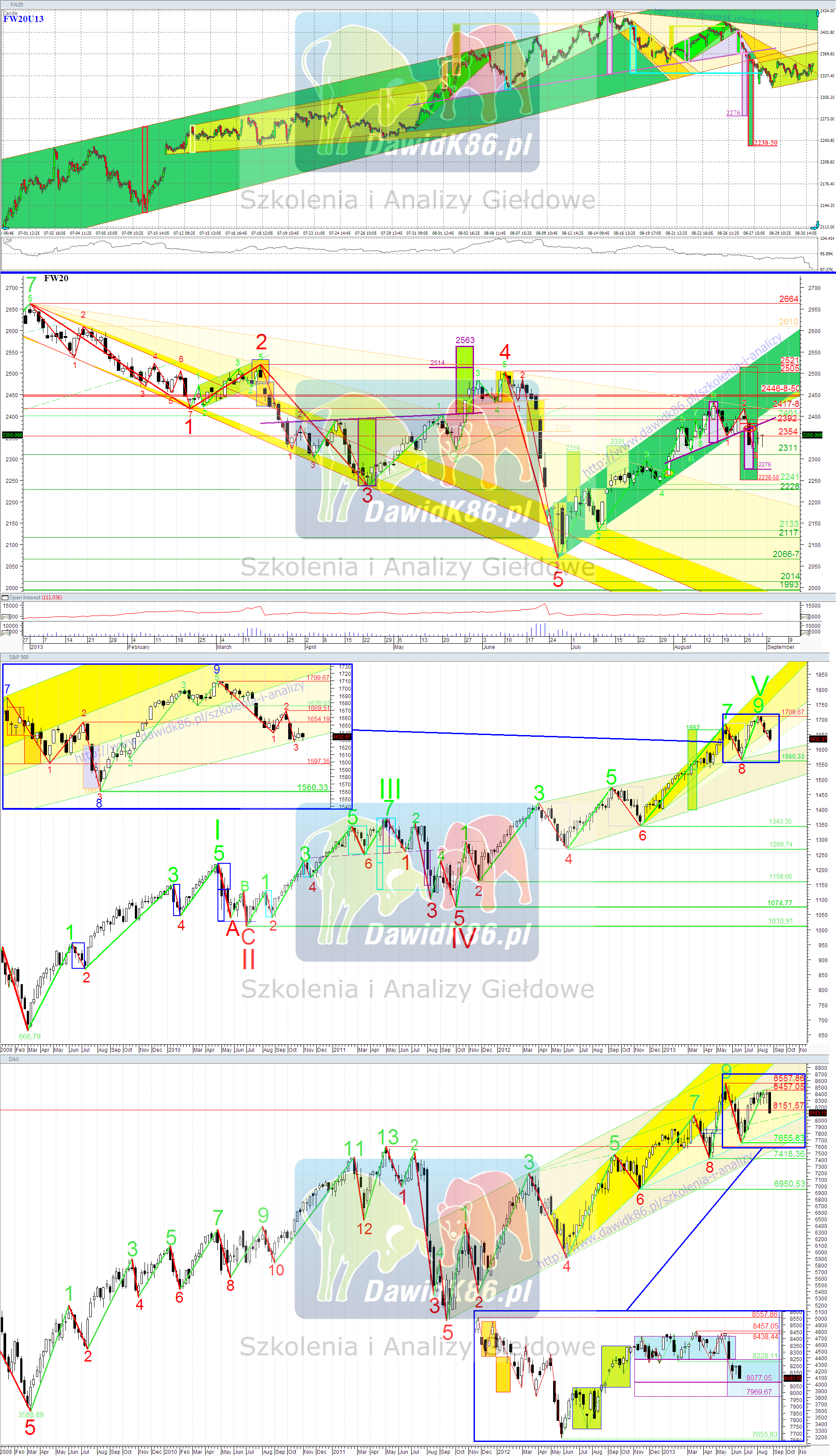

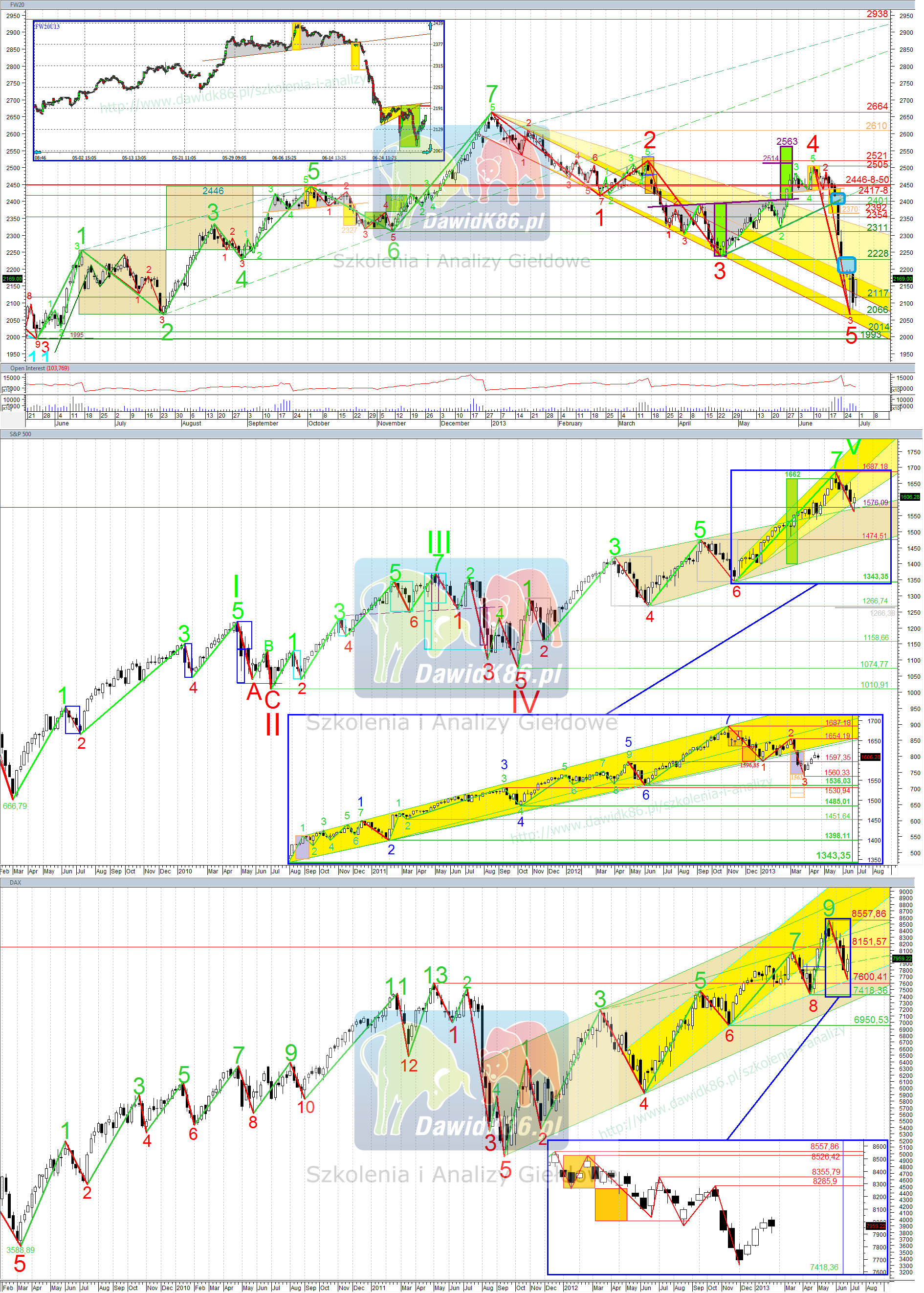

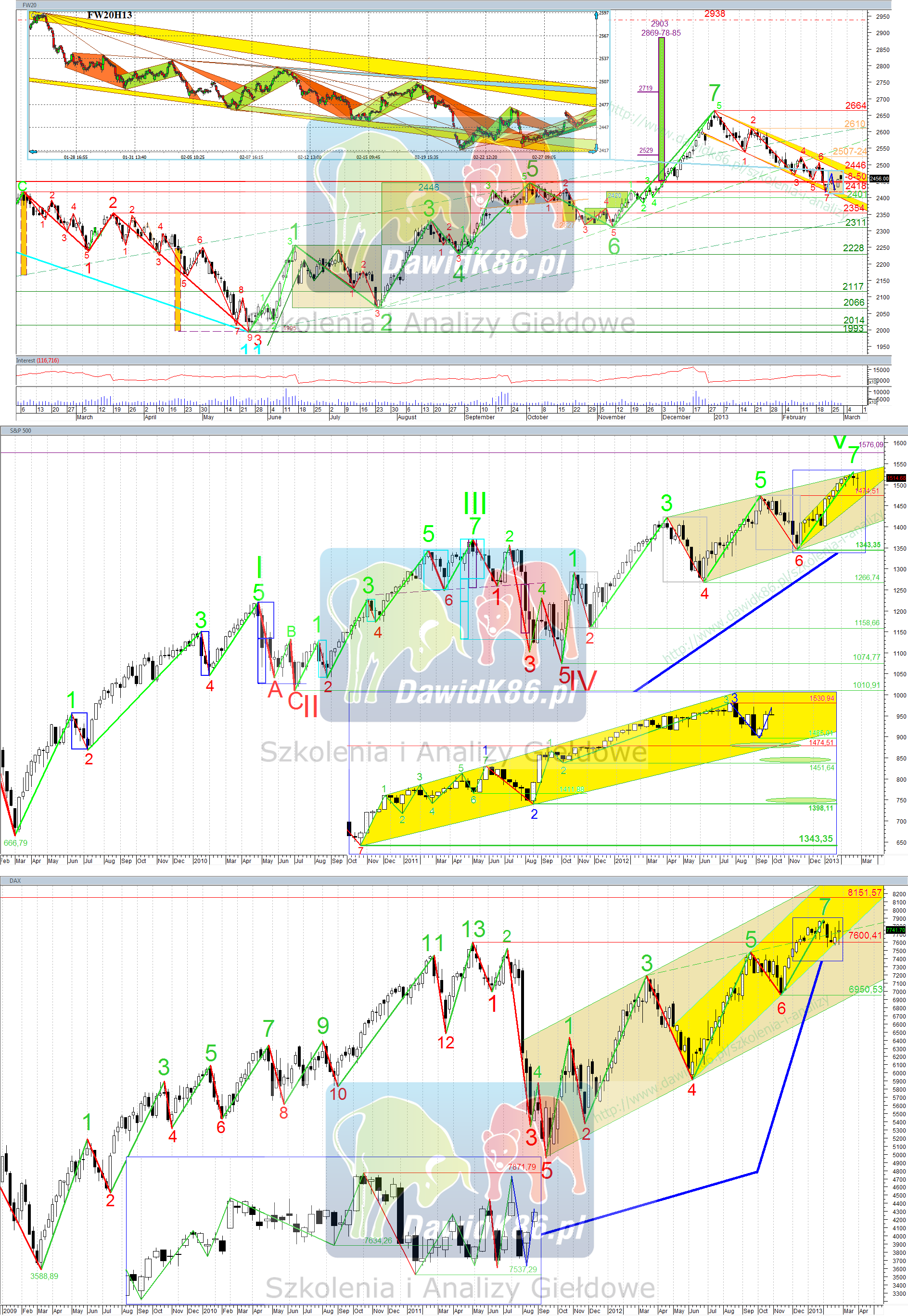

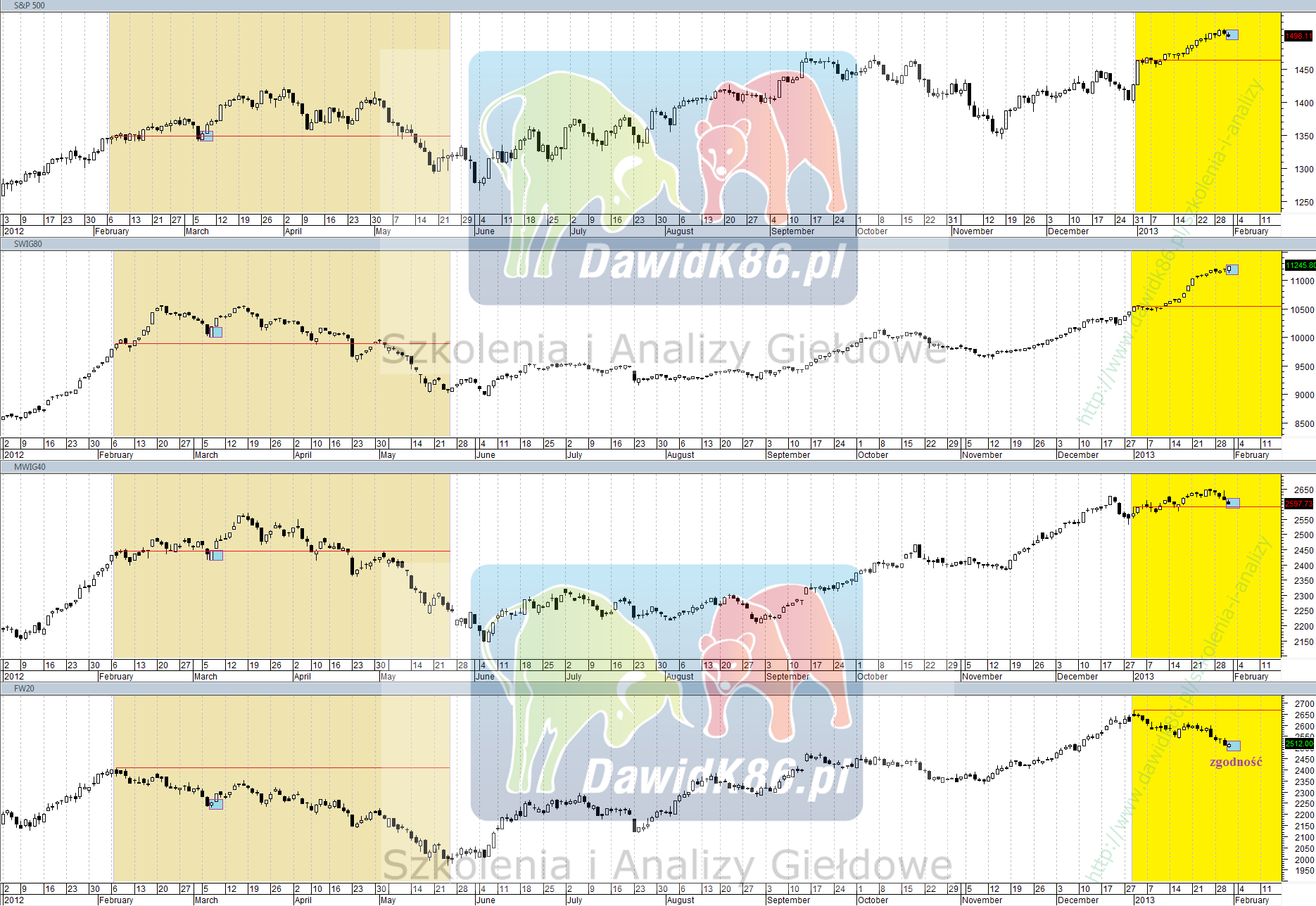

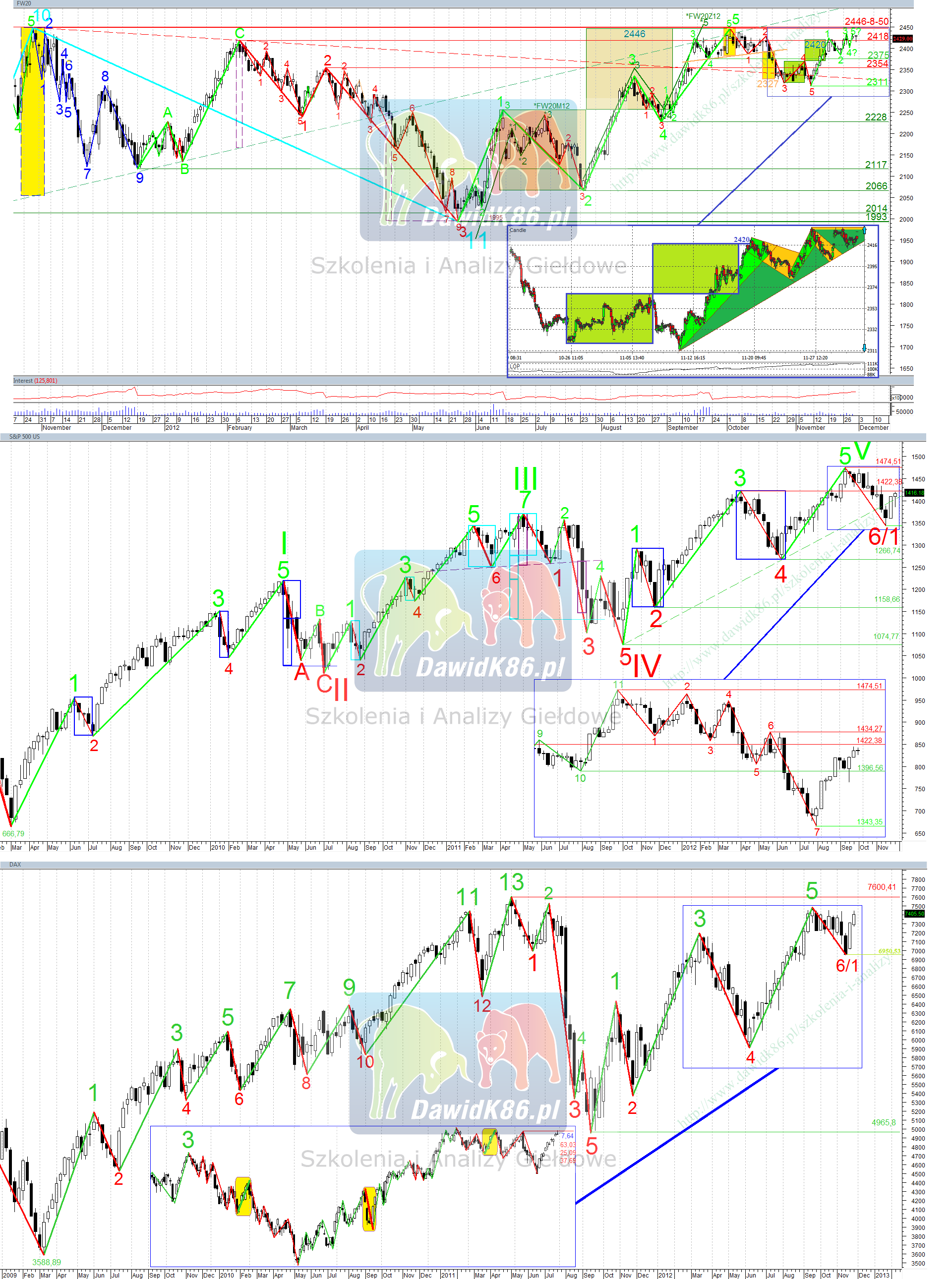

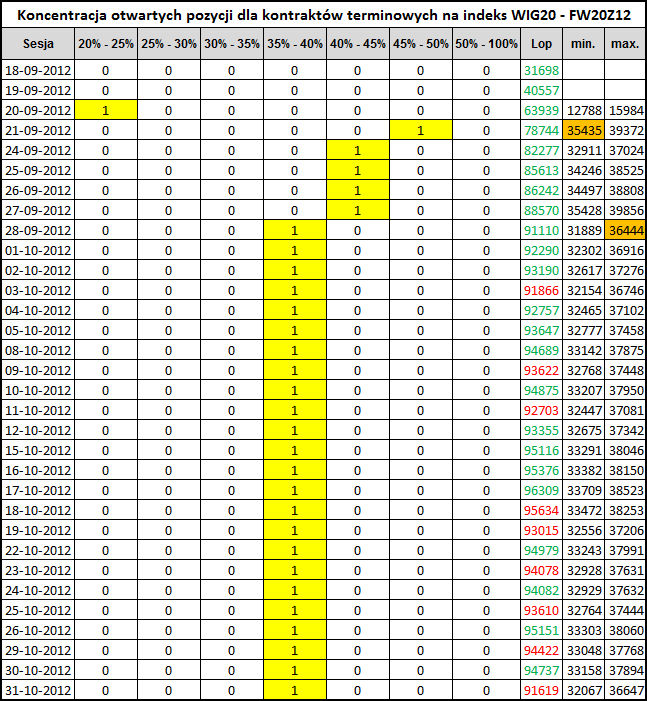

„DTW” nie był we wrześniu szczególnie nadzwyczajnym, aczkolwiek już podczas sesji 19.IX. zwróciliśmy uwagę, że na wszystkich indeksach (będących w naszej sferze zainteresowania) dotarliśmy do istotnych oporów, na których oczekiwaliśmy przynajmniej silnej kontry niedźwiedziej – a dotarliśmy wówczas do:

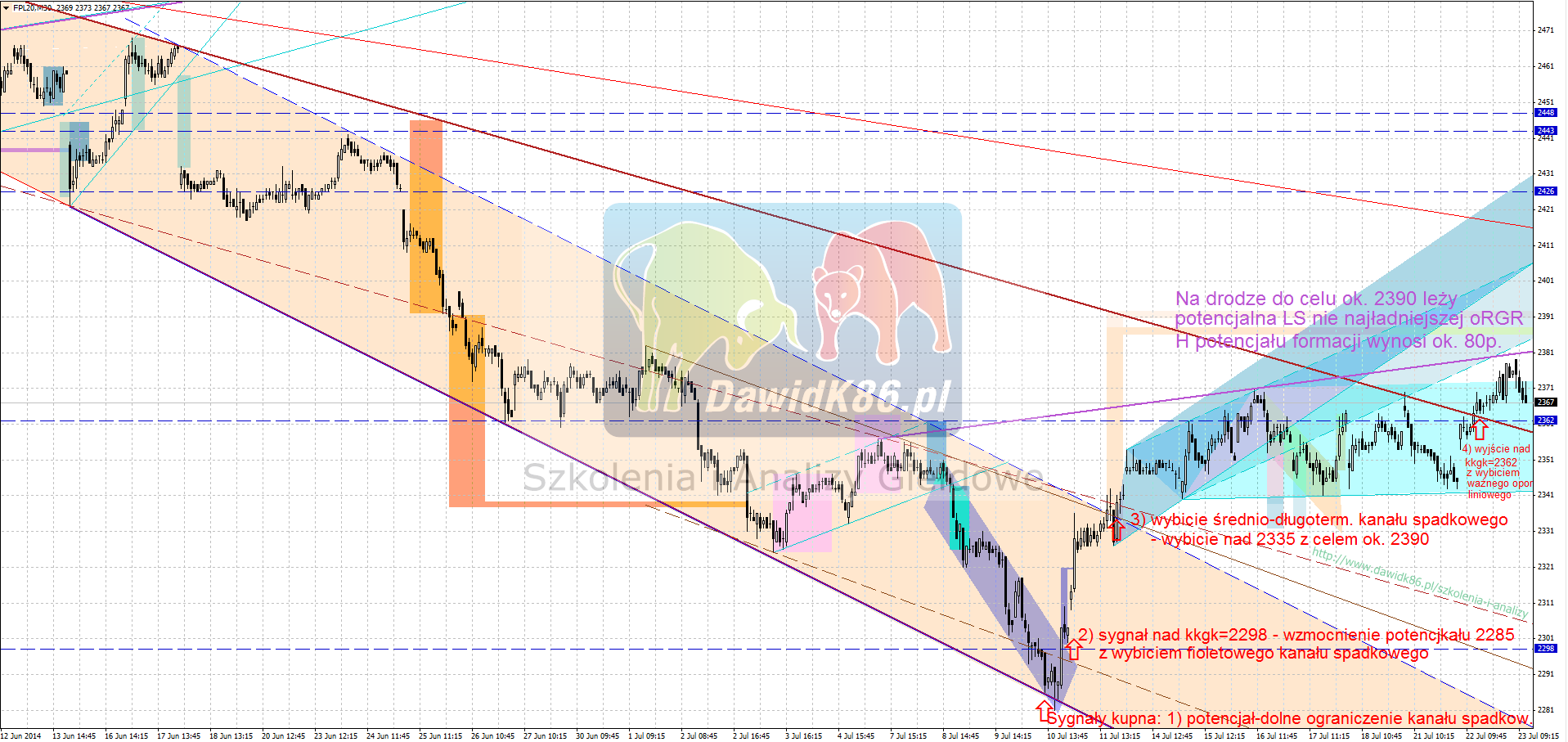

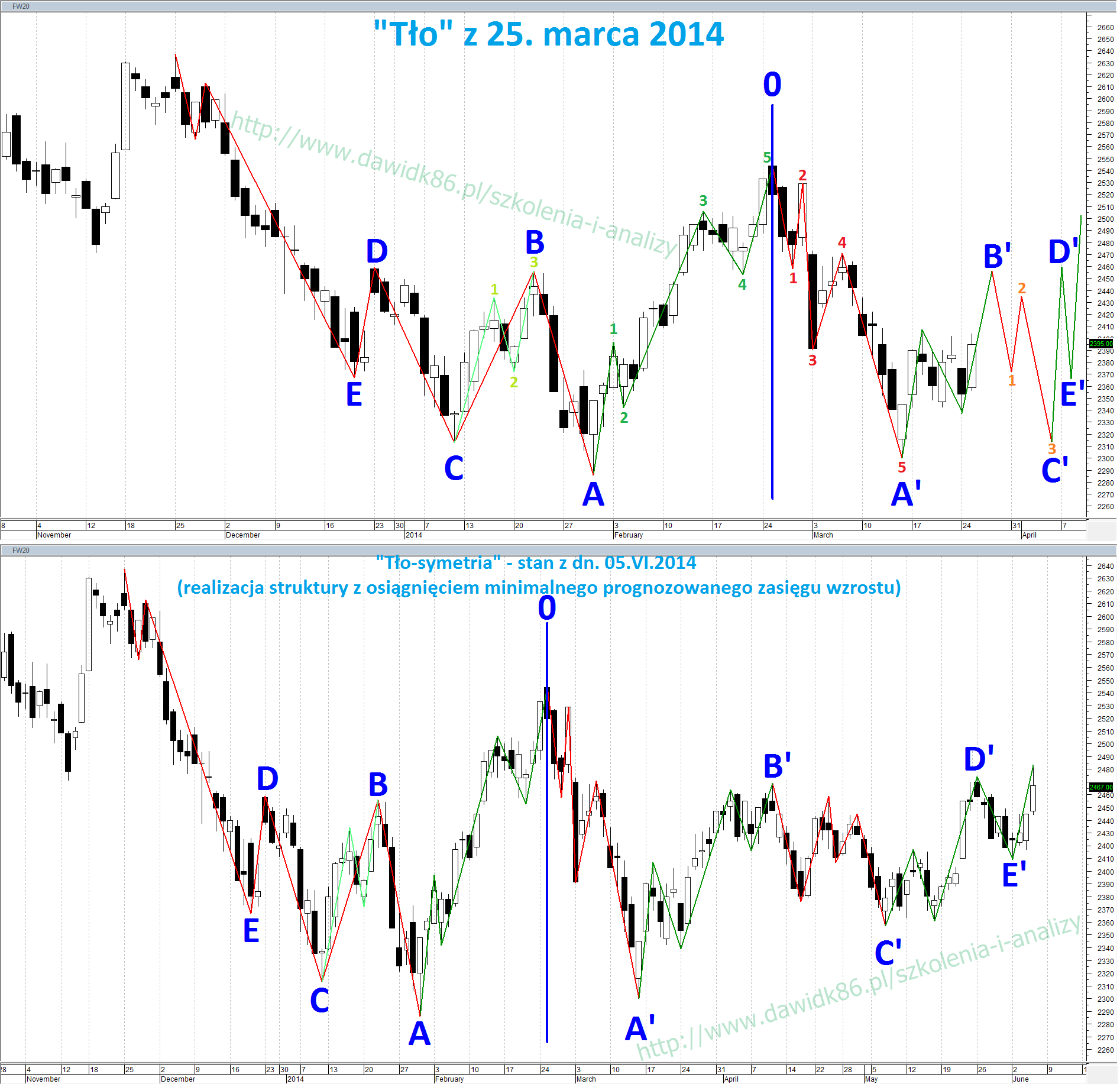

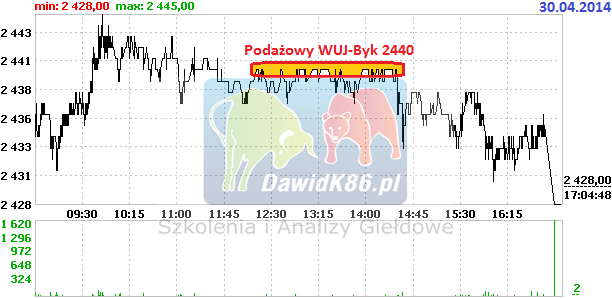

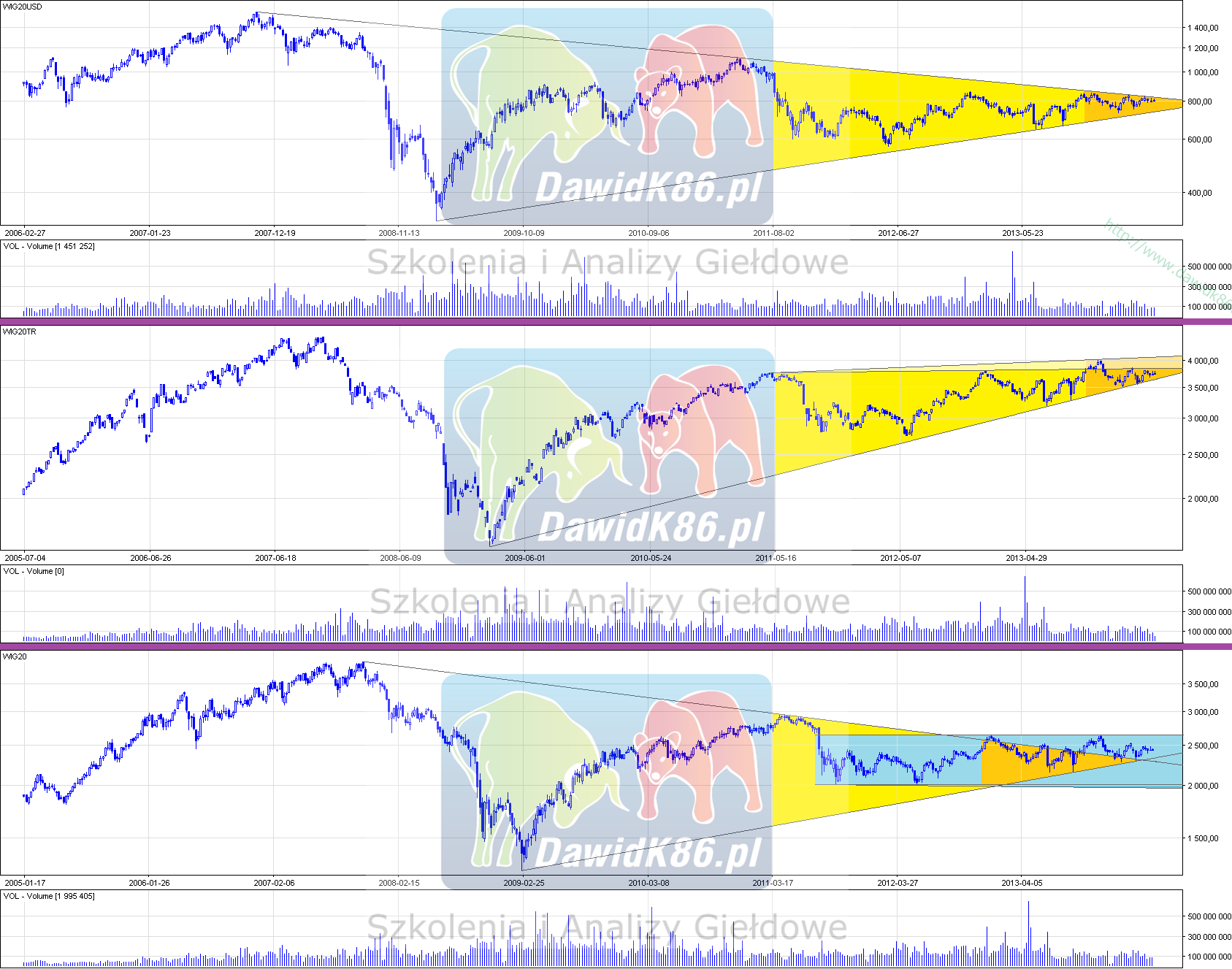

- na FW20U1420 (seria wygasająca w dn. 19.IX.) dotarliśmy do kkgk=2542-5 (maksimum został poziom 2542 [w tym czasie na serii Z1420 dotarliśmy do 2555) - od tego czasu nad szczyt 2555 nie wyszliśmy, a w średnioterminowym trendzie spadkowym dotarliśmy dziś do 2417 - czyli zrealizowaliśmy cel 2419 (i przynajmniej w DT podjęliśmy próbę ZRC) wskazany nam przez "średnioterm. M-kę" na serii grudniowej - cel ten widniał już na wykresie FW2020 zamieszczonym na stronie głównej serwisu już pierwszego dnia września.

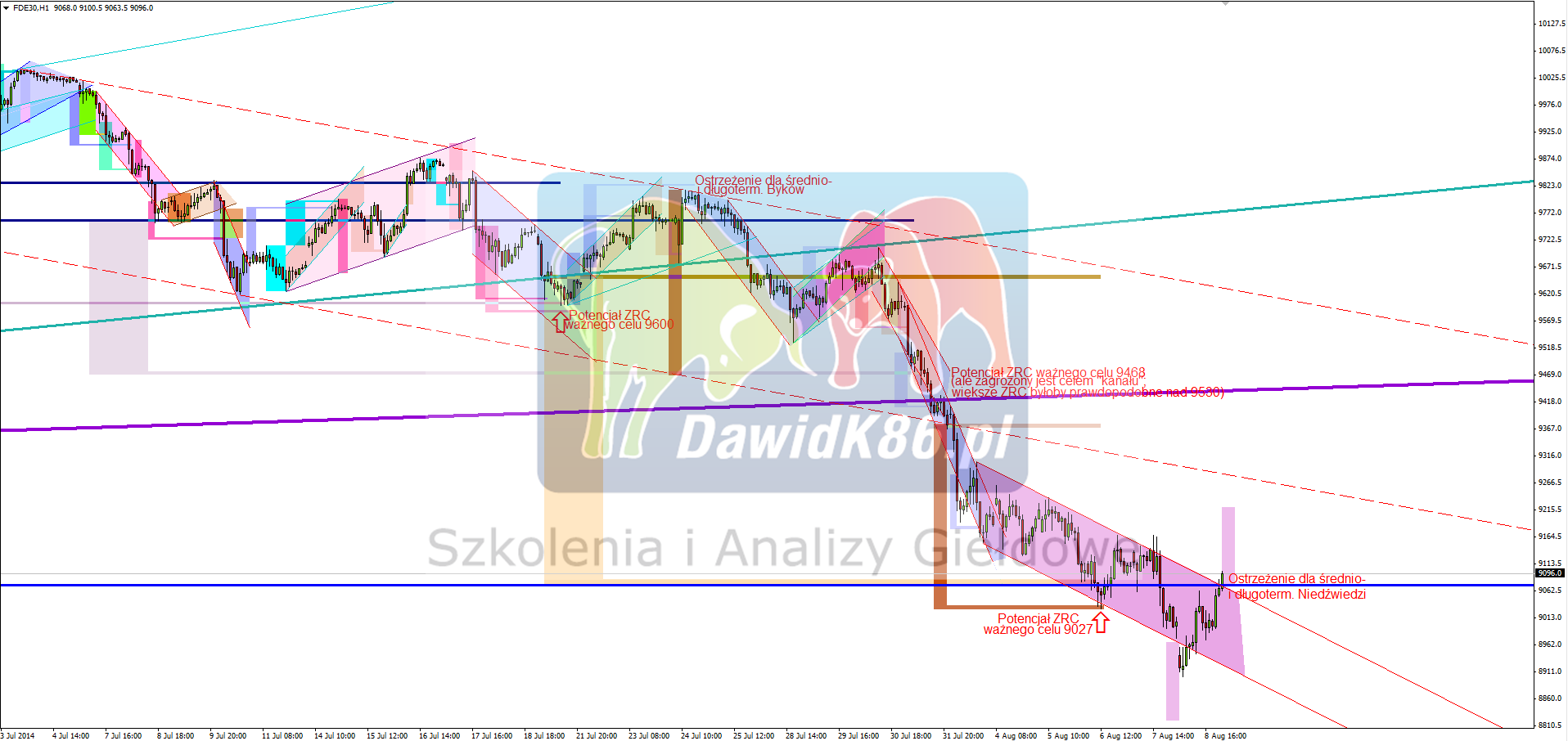

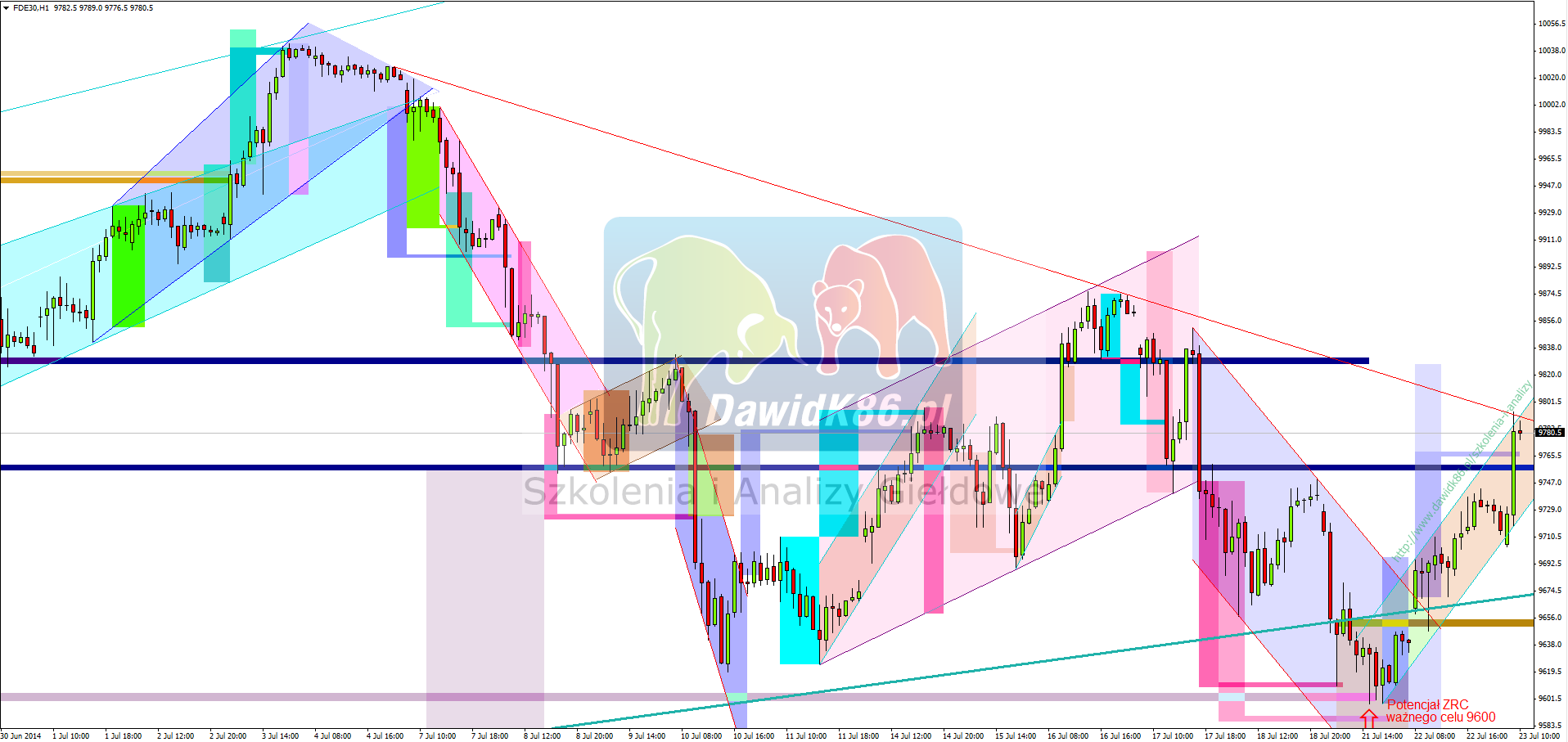

- na FDE30 dotarliśmy do ostatniego (w tamtym czasie) aktywnego celu, tj. celu 9890 wskazanego 5.IX. (czyli już tego dnia otrzymaliśmy sugestię, że podważony powinien zostać nasz wzorcowy scenariusz sprzed 1.IX. dotyczący wyznaczenia szczytu prawego R potencjalnej "długoterminowej RGR" na poziomie 9800 [szczyt prognozowany był w szerokim obszarze 9600-10050]) i podjęliśmy jego ZRC (max.=9895) - od tego czasu postawiliśmy kroki na południe, które dziś doprowadziły nas już pod 9000;

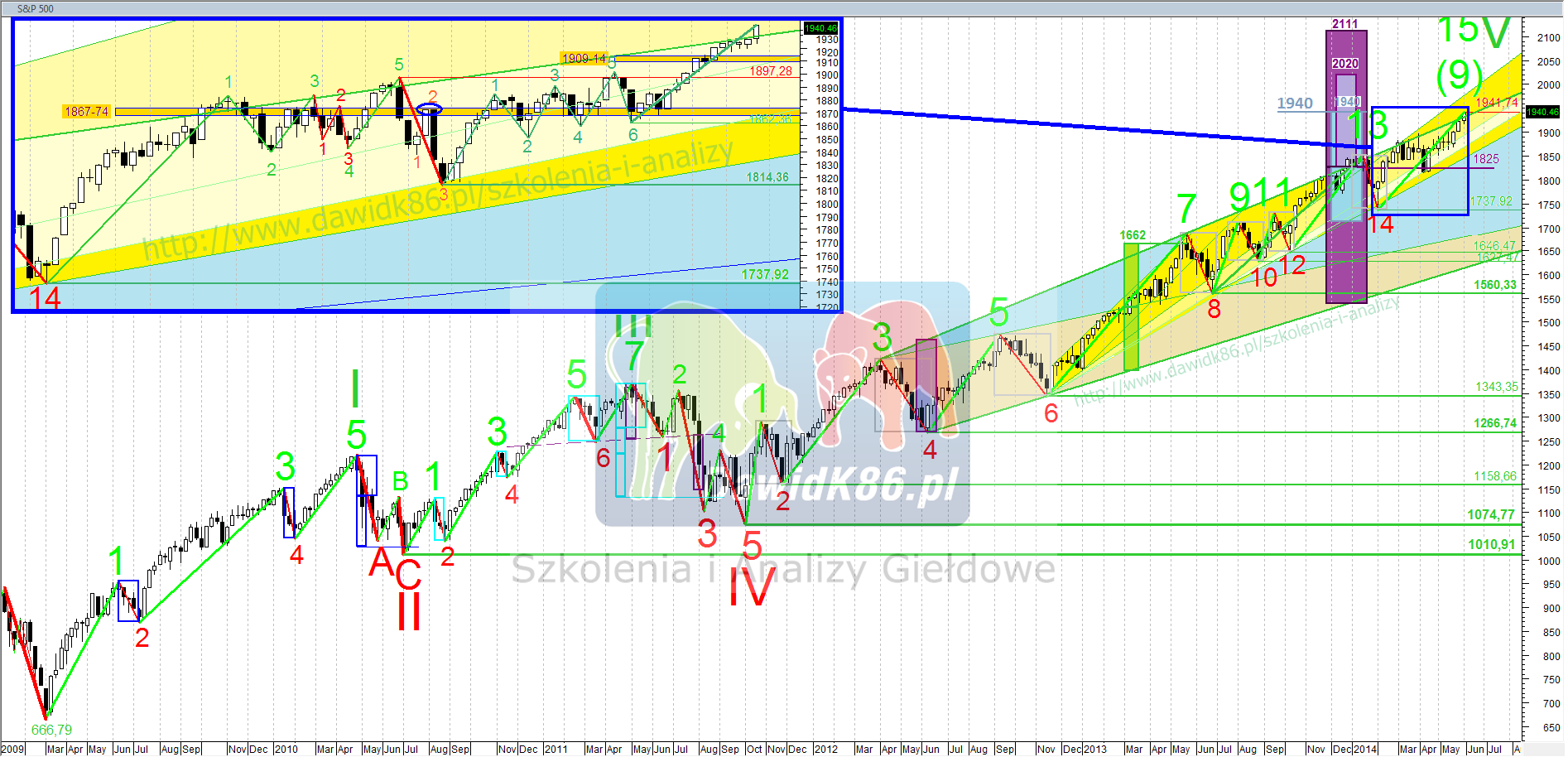

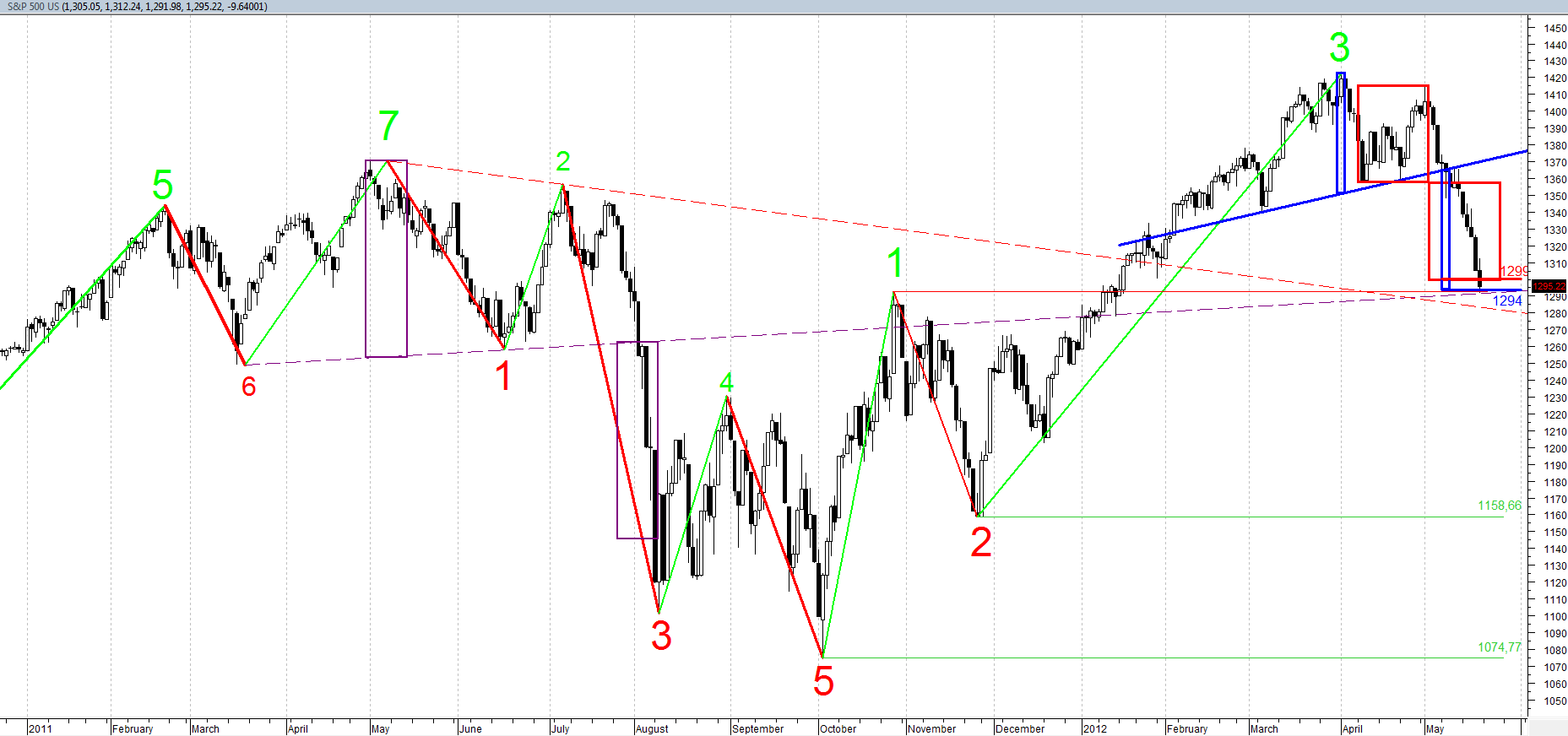

- na ES.F-ie (seria U14) przetestowaliśmy górny obszar kkgk=2020 (zaś na serii Z14 max.=2014,45) przy dotarciu do bardzo ważnego dla nas poziomu 2020 na S&P500 (max.=2019,26) - od tego czasu postawiliśmy kroki na południe, które doprowadziły nas już do 1918 ,45 na ES.F-ie i 1925,25 na S&P500 (realizując średnioterm. cele N.3 – które wyznaczyliśmy na poziomach nie będących dla nas przypadkowymi [odsyłam chociażby do wykresu S&P500 sprzed pierwszej sesji wrzesnia]).

Przed pierwszą sesją września na niniejszej głównej stronie serwisu zadałem pytania:

Jakiego ruchu można oczekiwać na S&P500 z obszaru 2004-44 (wzorcowo z 2020)? Odpowiedź znajduje się w subskrypcji Wrzesień 2014.

Jakiego ruchu można oczekiwać z obszaru 9600-10050 na FDE30 (wzorcowo z 9600-9800)? Odpowiedź znajduje się w subskrypcji Wrzesień 2014.

Rynek potwierdził nasze prognozy – a przynajmniej jako zaczepne poziomy do średnio-długoterminowych pozycji krótkich, bowiem nie tylko dotarliśmy we wrześniu do wskazanych wzorcowych poziomów zaczepnych do silnych spadków, ale też na nich ów spadki zapoczątkowaliśmy i do dnia dzisiejszego fale spadkowe zapoczątkowane 19.IX. wynoszą ponad 130p. na FW2020, prawie 100 punktów na S&P500 oraz ponad 830 punktów na FDE30 (ponad 930 punktów licząc od poziomu 9890, który był naszym byczym celem od 5.IX. – a na którym zagraliśmy na jego ZRC [a faktyczne maksimum Rynek wyznaczył zaledwie 5 punktów wyżej]) – stan na 17:10 (8.X.).

Część ważnych celów już zrealizowaliśmy podczas dotychczasowych sesji październikowych, jak chociażby w/w cel 2419 na FW2020 czy cel 9022,5 na FDE30. Czy wyczerpany został potencjał spadkowy w ujęciu krótko-średnioterminowym? Odpowiedzi należy szukać chociażby w subskrypcji Wrzesień 2014 czy w bieżącej subskrypcji Październik 2014.

.

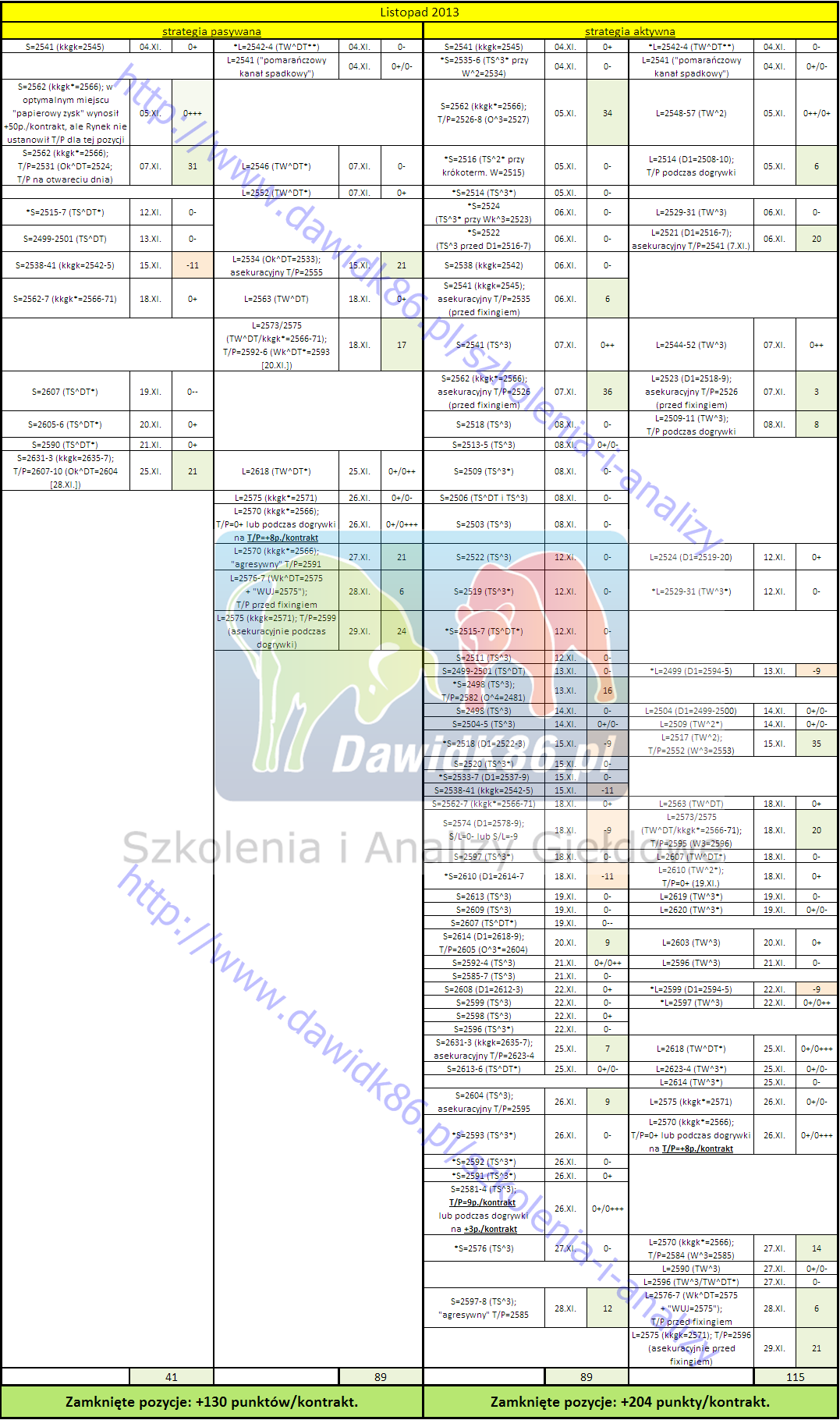

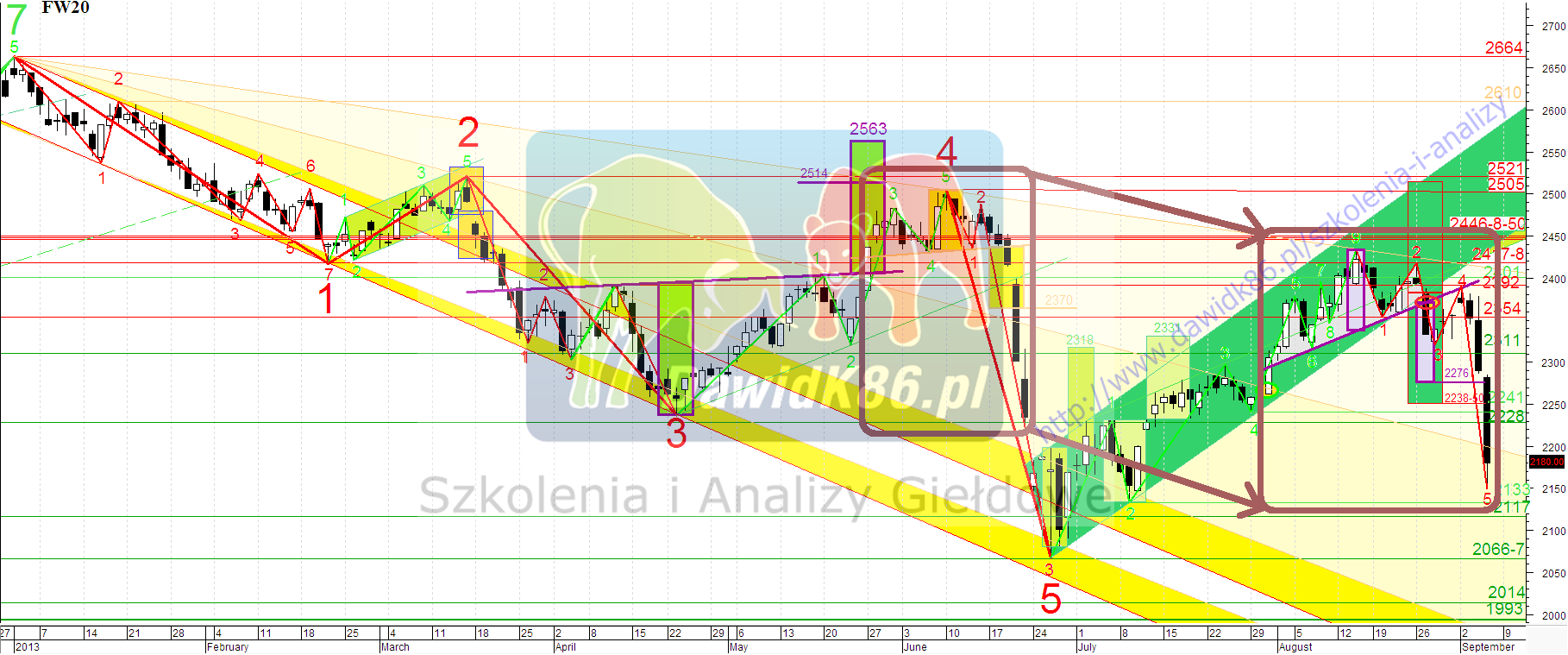

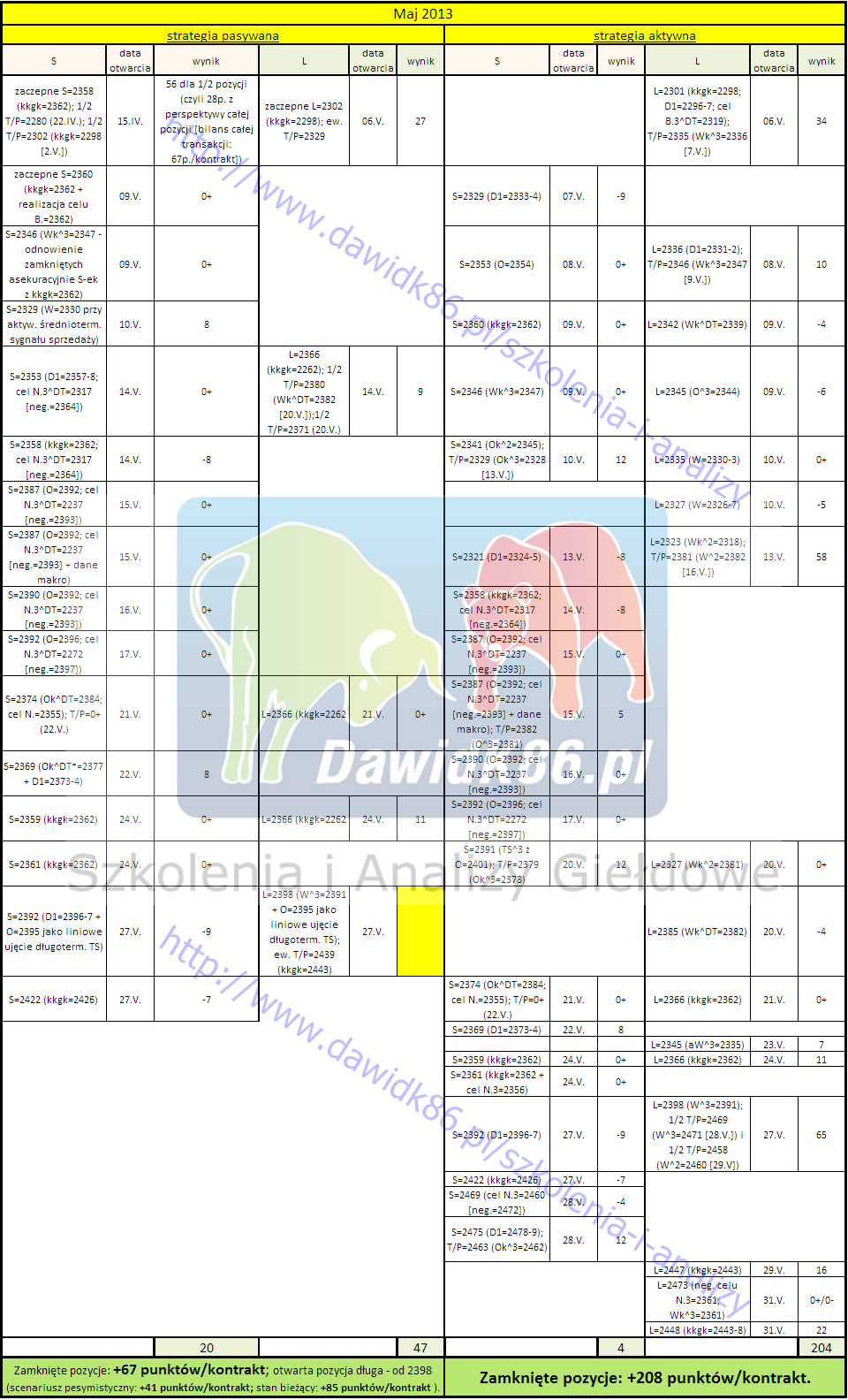

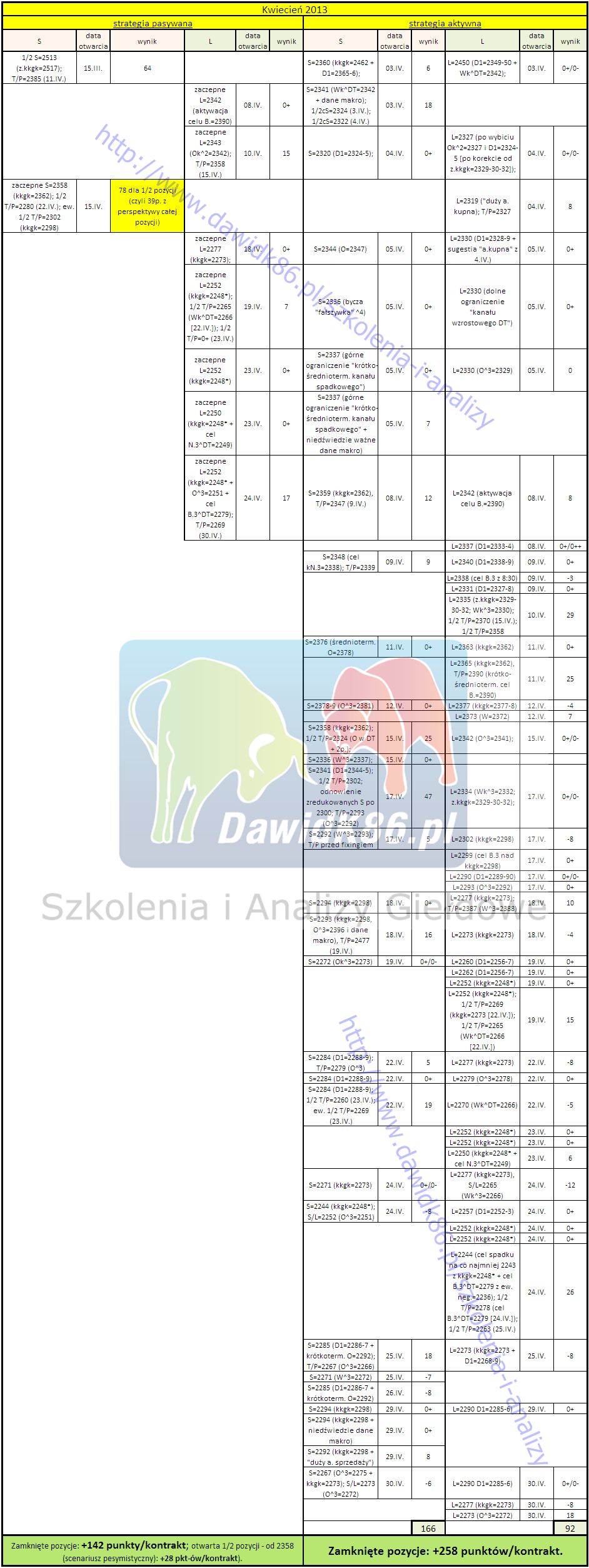

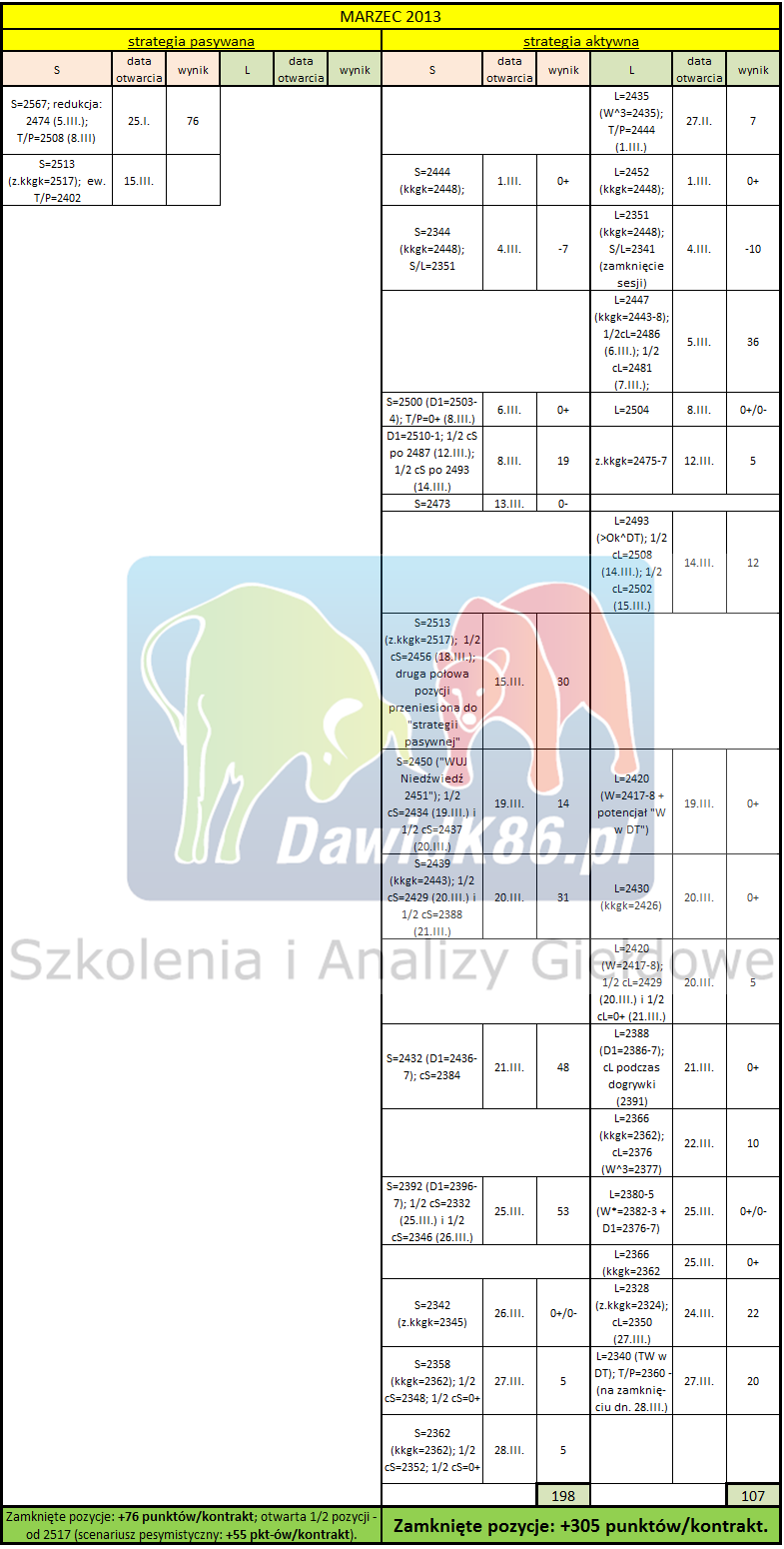

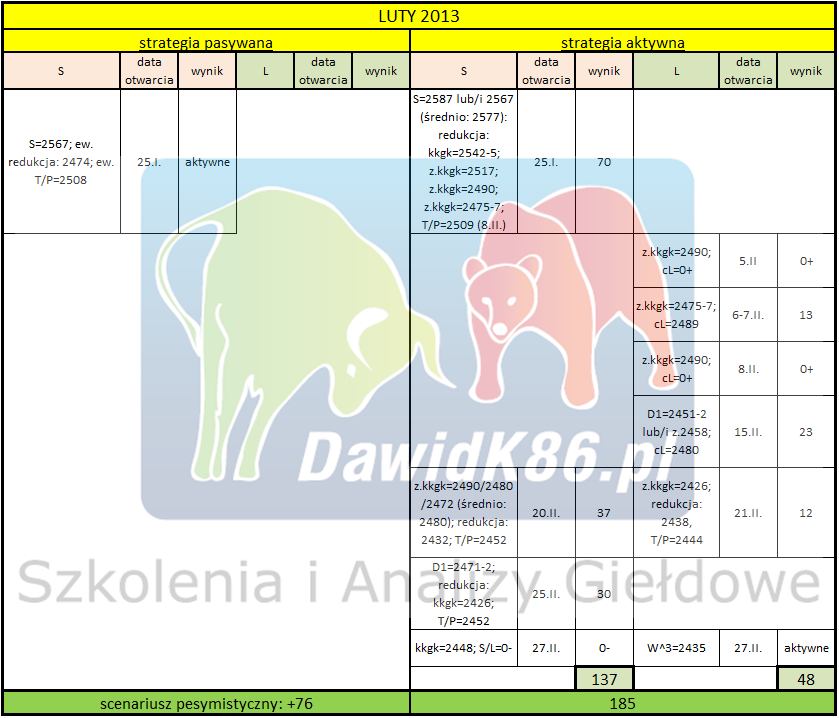

Dodatkowo prezentuję dziś wyniki mojego „doświadczenia na żywym organizmie”, jaki przeprowadziłem dwa dni temu w poniedziałek 6.X. na FDE30. Osoby, z którymi miałem przyjemność współpracować wiedzą, że nie jestem zwolennikiem inwestycji długoterminowych, lecz króko-średnioterminowych, a najbardziej daytradingowych (w subskrypcji „Analizy” od stycznia bieżącego roku „udowadniam” nawet mniejszą efektywność strategii średnio-długoterminowych na tle strategii krótko-średnioterminowych), zaś 6.X. testując nową dla mnie platformę transakcyjną postanowiłem sprawdzić samego siebie w scalpingu (którego zwolennikiem nie jestem – jestem daytraderem). Tego dnia na dwóch odrębnych rachunkach z identycznym kapitałem początkowym na tej platformie z dźwignią finansową 1:100 postanowiłem przetestować dwie strategie (transakcje planowałem zawierać między 8:45 a 19:00):

a) s. pasywną – docelowo planowałem zająć jak najmniej pozycji w DT;

b) s. bardzo aktywną – scalping oparty na grze „na czucie Rynku” z „tłem” w postaci sygnałów AT i niekonwencjonalnych, ale bez transakcji stricte na te sygnały; ponadto gra w taki sposób, by w jednej chwili mieć tylko jedną pozycję i by grać zawsze za ok. 100% kapitału; luźne podejście do S/L.

Jesteście ciekawi wyniku tych poczynań wyłącznie na tej jednej sesji (6.X.) wyłącznie na jednym instrumencie (FDE30)?

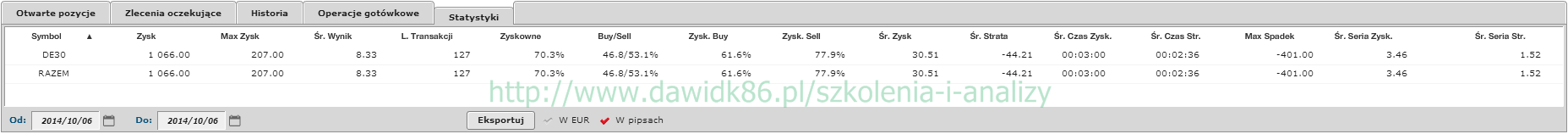

W s. pasywnej zawarłem tylko jedną pozycję – rano pozycję krótką na „skupisku kkgk=9331-40-58″ pod „tło” w postaci celu N.=9022,5-62,5; stan rachunku o 19:04 zamknął się zyskiem netto wynoszącym 111,7% (pozycja S=9329,9).

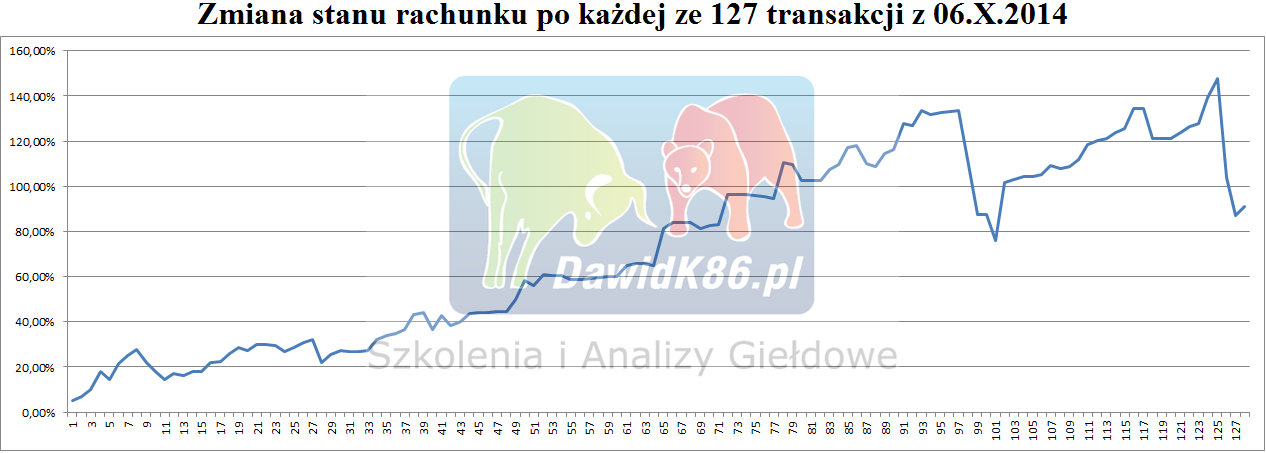

W w/w s. aktywnej zawarłem aż 127 transakcji (jedna sesja – między 8:45 a 19:04), a o 19:04 ich bilans zakończył się zyskiem 91,22% netto, ALE wraz z upływającym czasem moja efektywność malała i np. po południu ze stanu 133,7% zysku (15:38) powrćółiłem do „tylko” +75,78% (16:10), skąd „odbiłem się” do 147,9% zysku (18:32) – by o 19:04 znów mieć „tylko” 91,22% zysku (czyli w tej strategii kapitał nie został podwojony).

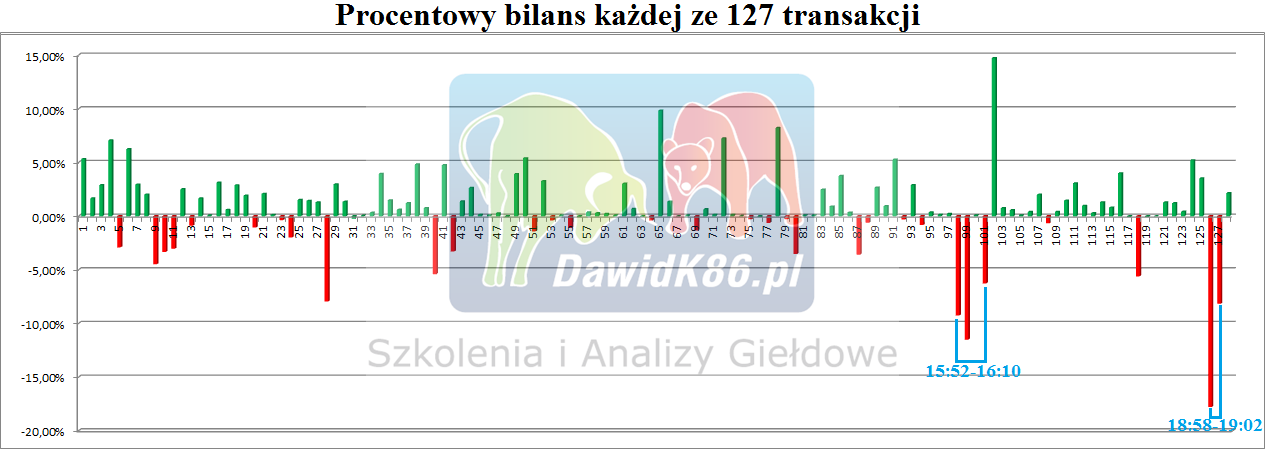

Moje „bardzo słabe” popołudniowe transakcje wynikały nie tylko ze słabszych sygnałów technicznych po 15:30 (bo przecież stricte na nie nie grałem) i nie tylko z mojej mniejszej koncentracji (m.in. prowadzeniem subskrypcji „Analizy” [skutki tego poniosłem przede wszystkim po 18:30, kiedy tego dnia pisałem komentarz posesyjny]), ale zwyczajne zmęczenie po nieprzerwanym wielogodzinnym zawieraniu transakcji (co przyczyniło się do zawierania nieprzemyślanych transakcji – wręcz „głupich” – mówiąc kolokwialnie, których nie zawarłbym przy „świeżym” umyśle [szczególnie trzech ostatnich zawartych "na siłę" z próbą osiągnięcia psychologicznego zysku netto wynoszącego 150% - niepotrzebne ambicje]) i przede wszystkim brak sztywnego S/L-a przy transakcjach (o ile w pierwszych godzinach sesji moje reakcje na błędne transakcje były szybkie, o tyle czas reakcji wydłużył się istotnie późnym popołudniem [do tego też doszedł okres mniejszej uwagi monitorowania wykresu]) oraz narzucony w tym testowaniu warunek gry wyłącznie w jednym kierunku w danej chwili. Wniosków z tej lekcji „na żywym organizmie” jest znacznie więcej (np. ciekawostka – gdybym przyjął maksymalny ew. S/L dla pojedynczej transakcji na poziomie 5,5%, to bilans identycznych 127 transakcji zakończyłby się zyskiem 149,5% – a nie 91,22%).

Zamieszczam wykres portfelowej stopy zwrotu netto po każdej ze 127 transakcji, wykres prezentujący procentowe zyski/straty poszczególnych transakcji oraz statystyki dotyczące tych transakcji w strategii bardzo aktywnej (scalping):

Procentowa zmiana portfela – powiększ wykres do rzeczywistych rozmiarów (link):

Procentowa bilans transakcji – powiększ wykres do rzeczywistych rozmiarów (link):

Statystyki sesji – powiększ tabelę do rzeczywistych rozmiarów (link):

Czy warto więc „uprawiać scalping”? Ja nigdy nie byłem zwolennikiem tej formy inwestowania, ale zapewne metoda ta lepiej sprawdzałaby się podczas sesji o bardzo małej zmienności cenowej instrumentów.

W wybranych przypadkach jestem też w stanie udostępnić szczegółowy wykaz wszystkich tych 127 transakcji z sesji 6.X.2014.

D a w i d K 8 6 - b y z a r a b i a ł o s i ę ł a t w i e j

New York Time

New York Time Berlin Time

Berlin Time London Time

London Time Moscow Time

Moscow Time Tokyo Time

Tokyo Time